Dış borç yükü büyük ölçüde geçmiş yılların cari açıklarının finansmanından kaynaklanıyor. Ali Babacan’ın ekonomiden sorumlu olduğu 2009-2015 arasında tam 300 milyar dolar cari açık verildiğini hatırlatalım. Geçen haftalarda Hazine’nin dolar bazında yüzde 6,4 faizle borçlanması gibi örnekler de geri ödeme faturasını iyice kabartıyor.

Ayrıntılara odaklanmadan, isterseniz önce dış borçların genel seyrine bir göz atalım.

TÜRKİYE’NİN DIŞ BORÇLARININ SEYRİ

AKP’nin iktidara geldiği 2020 yılında Türkiye’nin dış borç stoku 129,6 milyar dolarmış. Ondan sonra Küresel Finansal Kriz’in hüküm sürdüğü 2009’daki ve 2015’teki düşüşler bir yana bırakılırsa 2018’e kadar her yıl dış borçlarda artış gözlenmiş. 2018’den başlayarak özel sektörün hızlı bir borç geri ödeme çabasına girmesi (bu tutum deleveraging olarak adlandırılıyor) dikkat çekiyor.

Özel sektörün 2 yılı biraz aşkın bir sürede borçlarını 62,3 milyar dolar azalttığı görülüyor. Buna karşın kamunun borçları 29,2 milyar dolar artış göstermiş. Katar ile yapılan 10 milyar dolarlık swap anlaşması birinci çeyrek sonunda henüz kasaya girmemiş olduğu için Merkez Bankası’nın borç bakiyesi düşük görünüyor.

Özel sektörün dış borçlarının gelişimini inceleyince finans sektörü ile reel sektör arasında açık bir strateji farklılaşması dikkat çekiyor. Finans sektörü 2017’de 114,5 milyar dolar olan uzun vadeli dış borçlarını 2020 Ağustos’ta 70,7 milyar dolara çekerek 43,8 milyar dolar azaltmış. Buna karşın reel sektörde bu eğilim sınırlı kalmış, uzun vadeli borçlarda 104,8 milyar dolardan 91,5 milyar dolara 13,3 milyar dolarlık bir daralma gerçekleşmiş.

REEL SEKTÖR POZİSYON KAPATIYOR

Finansal olmayan kesimin döviz varlık ve yükümlülükleri tablosunu incelediğimizde de, reel sektörün aynı zaman aralığında yurt içi bankalara olan döviz yükümlülüklerini azaltmayı yeğlediğini gözlemliyoruz. Tablo-2‘den görüldüğü gibi 2017 sonunda 211,3 milyar dolar açık veren net döviz pozisyonu 2020’nin temmuz ayında 162,2 milyar dolara gerilemiş. Yani makas 49,1 milyar dolar kapanmış. Bu açık en yüksek noktaya 222,5 milyar dolarla 2018 martında, aynı yılın yaz aylarında yaşanan döviz krizinin öncesinde ulaşmış. Reel sektör şirketleri öncelikle varlıklarını 14,2 milyar dolar artırmışlar. Yurtiçi finans kesimine olan döviz borçlarını da 184,8 milyar dolardan 147,8 milyar dolara indirerek 36,6 milyar dolar aşağı çekmişler. Yurtdışına borçlarını ise çok daha sınırlı bir miktarda 3,2 milyar dolar indirerek, 101,1 milyar dolardan 97,9 milyar dolara getirmişler. Buna karşın aynı dönemde ithalat borçları 41,7 milyar dolardan 46,6 milyar dolara yükselmiş. Böylelikle açık döviz pozisyonundaki azalışı ifade eden 49,1 rakamı ortaya çıkmış. Reel sektör şirketlerinin Türk bankacılık sektörüne olan döviz borçlarının azalmasının büyük ölçüde döviz kredilerinin TL kredilere çevrilmesiyle gerçekleştiğini tahmin edebiliyoruz. Reel sektör şirketleri döviz varlıklarını artırırken, bankacılık kesimi de dış borçlarını azaltırken haliyle döviz talebini güçlendirmişler, TL’nin değer kaybına hız kazandırmışlar. Bu arada Merkez Bankası rezervleri de azalmaya devam etmiş.

DÖVİZLE İÇ BORÇLANMA TEHLİKESİ

Her ne kadar dış borçların 431 milyar dolara gerilediğinden söz ediyorsak da kamunun döviz cinsi iç borçlarında keskin bir artış söz konusu. Daha 2017’de 103, 2018’de 113 milyon dolar olan bu borçlar Ağustos 2020 itibarıyla 31,3 milyar dolara sıçramış durumda. Hazine’nin TL’ye güvenin zedelendiği bir ortamda “ilk günah“ adı verilen iç piyasada döviz borçlanmasına yönelmesi hem dolarizasyon eğilimini körüklemesi, hem de döviz kurunun artışıyla iç borçların yükünü artırması nedeniyle sakıncalı. Öte yandan, eğer bu enstrümanlar olmasaydı piyasadaki döviz talebinin daha da yüksek olacağı, kurların belki bugün daha da yukarıda seyredeceği de diğer bir gerçek.

KISA VADELİ BORÇLARIN ANATOMİSİ

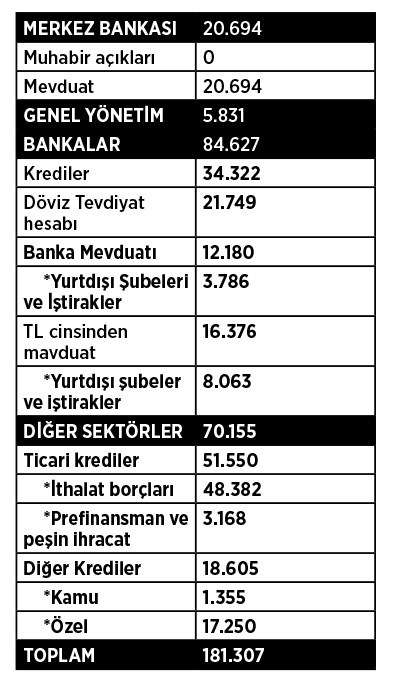

Şimdi gelelim 1 yıl içerisinde çevrilmesi gereken 181,3 milyar doların ayrıntılı analizine. Tablo 3’ten izlenebileceği gibi bunun 20.7 milyar dolarını 15 milyar dolarlık Katar ve 1 milyar dolarlık Çin swap anlaşmalarını içeren Merkez Bankası borçları oluşturuyor. 52.3 milyar doları ise yabancıların döviz ve TL mevduatları. Yabancıların yurt için bankalardaki döviz tevdiat hesapları 21 milyar 749 milyon dolar. Ayrıca yabancıların 8 milyar 63 milyon doları Türk bankalarının yurt dışı şubelerinde olmak üzere 16 milyar 376 milyon dolar TL mevduatı var. 3 milyar 786 milyon doları Türk bankalarının yurtdışı şubelerinde bulunmak üzere yabancı bankaların yurt içindeki bankalarda 12 milyar 180 milyon dolar mevduatı da bulunuyor.

Bu 52,3 milyar dolar borcun yenilenmesi gerekmiyor. Ancak aynen yerlilerin döviz tevdiat hesaplarından paralarını çekmeleri gibi yabancıların çıkış hamlelerinin bir güvensizlik anında ciddi bir risk unsuru oluşturduğu da ortada. Zaten “ sıcak para “ bu mevduatlar ile yabancıların borsa ve tahvil yatırımlarından oluşuyor. Yabancıların TL mevduatlardan çıkıp dövize dönmeleri ülkede kalsalar bir kurları olumsuz etkileyebilir. Yabancıların en son 20.4 milyar dolara gerileyen hisse senedi, 5.4 milyara düşen devlet iç borçlanma senetleri kısa vadeli borç rakamlarına dahil değil. Şu andaki yabancı mevduatlarının bir kısmını borsa ve tahvillerden çıkan paraların oluşturduğu tahmin edilebilir.

Bir yıl içerisinde çevrilecek 181,3 milyar doların 55,5 milyar doları ise ticari krediler. 48,4 milyar dolar ithalat borçları büyük ölçüde yeni sipariş verildiğinde otomatik yenilenen bir fon kaynağı. 3,2 milyar dolar da prefinansman kredisi var. İthalatın daralması halinde bu kredilerde de kendiliğinden düşüş görülür. Ancak bu durum döviz kuru üzerinde bir baskı yaratmaz.

Asıl sorun bankaların 34,3 milyar dolar ve özel sektörün 17,3 milyar dolar yenilenmesi gereken kredileri. Özel sektörün 1 yıl içerisinde ödenmesi gereken 33,7 milyar dolar uzun, 8,4 milyar dolar kısa vadeli kredisi var. Yakın dönemde en önemli dar boğaz kasımda vadesi dolacak 6 milyar dolar. Bankaların sendikasyon kredilerini yüzde 85-90 oranında yenileyebildiği haberleri geliyor. Ancak bu yenilemeler giderek daha yüksek maliyetli oluyor. Eksik kalan yüzde 10-15’in karşılanması çabası da döviz kuru üzerindeki baskıyı bir miktar artırıyor.

Bir yıl içerisinde gerekli dış finansmanı bulmak için aynı dönemde çevrilmesi gereken 181,3 milyar dolara cari açık beklentisini eklememiz gerekiyor. 2020’nin ilk 8 ayında 23,2 milyar dolar cari açık verildi. Yılın 30 milyar dolar civarında bir açıkla kapanması bekleniyor. Yeni Ekonomi Programı’nda öngörülen 2021 cari açığı 13,9 milyar dolar. Bu rakam yüzde 5,8 büyüme tahminiyle bağdaşmıyor. Çünkü Türkiye’nin hızlı büyüdüğü yıllarda büyük cari açıklarla karşılaştığı biliniyor.

Önümüzdeki 12 ayın cari açık faturasına kabaca 20 milyar dolar dersek, 183,3 dolara ekleyince 203,3 milyar dolarlık bir dış finansman gereksinimi ortaya çıkar. Bu tablodan sanki cari açıkların masum olduğu gibi bir yanılsamaya kapılmayalım. Çünkü dış borç yükü büyük ölçüde geçmiş yılların cari açıklarının finansmanından kaynaklanıyor. İsterseniz bu noktada Ali Babacan’ın ekonomiden sorumlu olduğu 2009-2015 arasında tam 300 milyar dolar cari açık verildiğini hatırlatalım. Geçtiğimiz haftalarda Hazine’nin dolar bazında yüzde 6,4 faizle borçlanması gibi örnekler de geri ödeme faturasını iyice kabartıyor.

Yukarıdaki analizden “Türkiye’yi hemen bir dış borç krizi bekliyor!” sonucu çıkmaz. Ancak şirketler nakit akışlarını hem yurt dışına hem de yurtiçi bankalara olan döviz borçlarını ödemek için tahsis edince yatırımlar durur istihdam da artmaz. Gerek özel sektörün gerekse de kamunun döviz açıkları devam ettikçe döviz kuru istikrarı bir türlü sağlanamaz. Ekonomi düşük büyüme, rekor işsizlik ortamında debelenip durdukça, bizler de “tüm dünyanın bizi kıskandığı” türü hamasi nutuklar dinlemeye devam ederiz.

Vadesi 1 Yıldan Kısa Süreli Dış Borçlar- Ağustos 2020 (milyon dolar)

Hayri Kozanoğlu / BİRGÜN

Hiç yorum yok:

Yorum Gönder