Ücretler önce vergi dilimine sokulmakta ardından asgari ücret de kümülatif olarak aynı dilime sokulmakta ve ücret istisnası hesaplanmaktadır.

Ücret geliri elde eden kişiler bu gelirleri üzerinden gelir vergisi öderler. Ancak ücretliler gelir vergisini genel olarak tek bir oran üzerinden ödemezler. Artan oranlı da denilen dilim usulü bir tarife üzerinden hesaplar ve öderler.

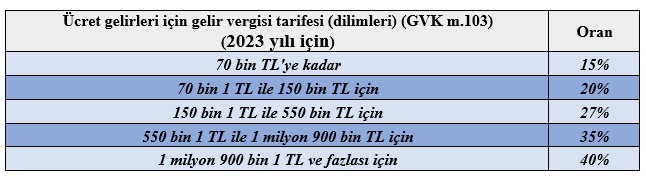

Bu tarife, Gelir Vergisi Kanunu (GVK) m.103’te düzenlenmiştir. Normal koşullarda bu tarife aşağıda da göreceğiniz üzere yüzde 15’lik orandan başlar ve yüzde 40 dahil bir oranda sona erer.

Yukarıda da görüldüğü üzere şayet üzerinden vergi hesaplanacak tutar -ki buna matrah denir- 70 bin TL dahil tutara kadar ise yüzde 15; 70 bin 1 TL ile 150 bin TL arasında ise yüzde ilk 70 bin TL’ye yüzde 15, 70 bin TL’yi aşan kısmına ise yüzde 20 uygulanır ve bu şekilde devam eder. Böylece matrah yukarıdaki tabloda görüldüğü üzere hangi aralığa isabet ediyorsa o aralığa kadarki tüm oranlar uygulanır.

Örneğin matrah 180 bin TL ise

70.000 TL * yüzde 15 = 10.500 TL

80.000 (150.000-70.000) * yüzde 20 = 16.000 TL

30.000 TL (180.000-150.000) * yüzde 27 = 5.100 TL

Buna göre hesaplanan gelir vergisi (10.500+16.000+5.100) 31.600 TL olacaktır.

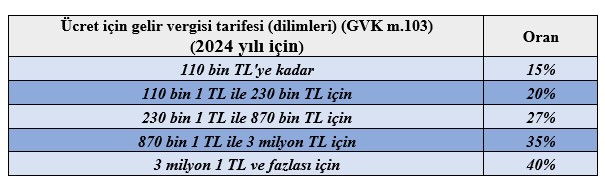

2024 yılında bu tarife kuvvetle muhtemel şöyle olacak

Yukarıda yer alan bu tarife/dilimler açıklanan yeniden değerleme oranı kadar artırılacak. Bu yıl için yeniden değerleme oranı yüzde 58,46 olarak açıklandı. Bugün/yarın bir gelir vergisi genel tebliği yayımlanacak ve son şekli ilan edilecektir. Ancak Cumhurbaşkanı bu son şeklinden önce -ki yüzde 50 oranında artırma yetkisi var- bir Cumhurbaşkanı kararı yayımlar ve bunun daha farklı şekilde uygulanacağını da sağlayabilir ama buna pek ihtimal vermiyorum.

Biz, basamakları yeniden değerleme oranı kadar artıralım (yüzde 5’i aşmayan kesirler dikkate alınmayıp silinecek (GVK mük. m.123)) ve 2024 yılında ücretliler için uygulanacak tarifeyi şimdiden açıklayalım.

“Minik” bir sorun var

1 Ocak 2022’den itibaren net asgari ücrete kadar olan ücretler gelir vergisinden, brüt asgari ücrete kadar olanlar ise damga vergisinden istisna edildi. Yani asgari ücretten ne gelir ne de damga vergisi alınmaktadır. Asgari ücretten fazla ücret alanlar ise asgari ücrete kadar olan ücretleri için ne gelir ne de damga vergisi ödemektedirler. Asgari ücreti aşan kısmı için ise hem gelir hem de damga vergisi ödemektedirler.

Ancak bu sistem şöyle işliyor; GVK m.23/18 uyarınca asgari ücretten fazla olan ücretler önce yukarıdaki vergi tarifesine (GVK m.103) tabi tutulup (istisna uygulanmadan) gelir vergisi hesaplanmakta ardından net asgari ücret de ayrıca vergi dilimine tabi tutularak istisna edilecek tutar hesaplanmaktadır. Ardından hesaplanan gelir vergisinden istisna edilecek bu tutar düşülmekte kalan tutar gelir vergisi olarak vergi idaresine yatırılmaktadır.

Diğer bir ifadeyle GVK m.23/18’de yer alan asgari ücrete kadar olan ücret istisnasına asgari ücret de toplanarak yani kümülatif olarak vergi dilimine girmekte ve dolayısıyla da istisna edilen vergi tutarı da azalmaktadır.

Buna göre asgari ücret tutarı ne kadar yükselirse hazinenin bundan kaynaklı mahrum kalacağı gelir ve damga vergisi de o kadar fazla olacaktır. Hatta geçen gün Cumhurbaşkanı yardımcısı Cevdet Yılmaz TRT Haber’de bu istisnadan dolayı 2024 yılında 590 milyar TL vergiden vazgeçtiklerini söyledi.

Tarifenin ilk iki dilimi anlamsız (mı?)

Görüldüğü üzere ücretler önce vergi dilimine sokulmakta ardından asgari ücret de kümülatif olarak aynı dilime sokulmakta ve ücret istisnası hesaplanmaktadır.

Buna göre net asgari ücretin yıllık tutarı üzerinden gelir vergisi alınmamaktadır.

Şöyle ki 2024 yılı için net asgari ücretin 17.013 TL olduğunu varsayarsak bu tutarın 12 aylık yani 204 bin TL’si üzerinden (GVK m.23/18 uyarınca istisna nedeniyle mahsup edileceğinden) gelir vergisi alınmayacaktır. Net asgari ücret varsayalım 18.000 TL olursa bu kez bu tutarın 12 aylık yani 216 bin TL’si üzerinden gelir vergisi alınmayacaktır. 2024 yılında belirlenecek asgari ücretin önemi bu anlamda oldukça büyüktür.

Yukarıda 2024 yılında uygulanacak vergi tarifesinde de görüldüğü üzere yüzde 27’lik dilime 230 bin TL alt sınırla girilmekte ve bu tutarın tamamına yakını istisnaya tabi olduğundan yaklaşık (matrahı) 19 bin TL ve üstünde maaş olanlar -özünde- hemen hemen vergi diliminin ilk iki basamağına hiç uğramadan doğrudan yüzde 27 ile gelir vergisine tabi tutulacaklar. Uygulamada elbette yüzde 15 ile başlanıyor ama aynı oran ve basamak istisna edilecek tutara da uygulandığından gerçekte Hazineye olumlu etkisi pek yoktur.

Bu istisnanın uygulanma şekli dekot değimiz bir yöntemle yapılmakta ve böylece tarifenin ilk iki diliminin işlevi genel olarak yok edilmektedir. Özellikle sendikalar ve bazı siyasiler dilim güncellemesi talep ederken bu mevzuyu ısrarla gözden kaçırmaktadırlar.

Konunun daha doğru izah edilmesi anlamında bu arkadaşlara önerim şudur; bu istisnanın şu an uygulanma şekli olan dekot sisteminden, matrahtan indirim sistemine geçilmesi önerilmelidir. Yani çalışanın aldığı maaş önce vergi dilimine tabi tutulmakta ardından istisna uygulanmaktadır. Bu durum çalışanın hem daha erken vergi dilimine girmesine hem de daha yüksek vergi oranıyla karşı karşıya kalmasına neden olmaktadır. Bu yüzden ücreti vergi dilimine tabi tutmadan önce istisnanın uygulanması önerilmelidir.

Diğeri ise gelir vergisinin ilk diliminin net asgari ücretin yıllık tutarının üzerinde belirlenmesi önerilmelidir.

Murat Batı / T24

Hiç yorum yok:

Yorum Gönder