2000 sonrasında Türkiye, dış ekonomik bağımlılıkların arttığı, kronikleştiği iki dönemden geçti: 2002-2007 ve 2010-2015.

Uluslararası sermaye hareketlerinin seyrine göre canlanan, yavaşlayan; 2008-2009’daki gibi krize de sürüklenebilen bir öykü…Son dört yıl ise istikrarsızlık, tıkanma…

Tıkanma yılları: Hızlı bir panorama

Türkiye ekonomisini yönetenler 2015 sonuna kadar neoliberal kurallara uyum gösterdi. AKP’nin ilk altı yılında IMF kredileri kullanıldı. Babacan’a göre 2015’e kadar işler yolunda gitti. Sonrasında finans kapitalin “risk iştahı” zayıfladı. İlk kez seçim kaybeden AKP için neoliberalizmin finansal ve malî disiplin ilkelerini sineye çekmek güçleşti.

Kaynak kısıtları zorlanarak büyüme pompalandıkça dış kırılganlıklar arttı. 2016’da Türkiye ekonomisi 863,4 milyar dolarlık GSYH ile tarihsel zirveye ulaştı. 2017’de sürdürülebilir sınır aşıldı: 41 milyar dolarlık cari açığın katkısıyla sabit TL ile millî gelir %7,5 arttı; ama döviz pahalılaştı; dolarlı GSYH %1,2 daralarak 852,6 milyara düştü.

2017’de böylece “tıkanan” Türkiye ekonomisinin sonraki büyüme seyrini iki farklı yöntemle hesaplayabiliriz. Genellikle millî gelir verileri sabit TL olarak izlenir.. Buna göre Türkiye ekonomisi 2017 ve sonrasında her yıl büyümüştür; ama 2019’da binde 9’a inen yavaşlayan bir tempoyla…

İkinci yöntem Türkiye ekonomisinin uluslararası konumunu, büyüklüğünü, kırılganlığını izlemeyi hedefler: Dolarlı GSYH hesabı… Bu hesaba (ve aşağıdaki sayılara göre) Türkiye millî geliri 2016 sonrasında her yıl kesintisiz küçülmektedir.

Bu yıl korona bunalımını telafi edici parasal ve malî önlemler, önceki iki yılın dış finansman sorunlarına yol açacak mıdır? Bu sorunların ağırlaşması, Türkiye’yi bir dış borç krizine sürükleyebilir mi? Yükselen piyasaların bu türden bir krize sürüklenme olasılığı bugünlerde tartışılmaktadır.

Ekonominin dış finansman yükümlülüklerini bu soruların çerçevesinde izlememiz gerekiyor.

Dolarlı millî gelir hesabı: Kesintisiz dört kriz yılı…

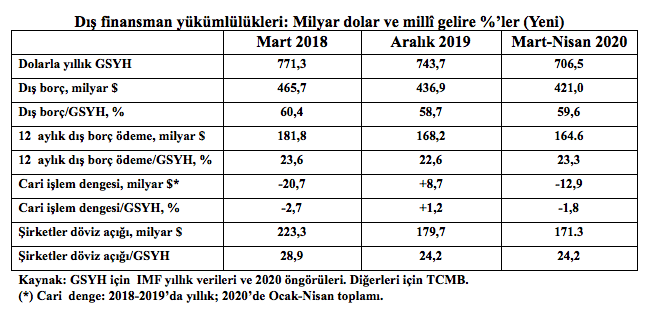

Aşağıdaki tablo, Türkiye ekonomisinin dış finansman yükümlülüklerinin 2018-2020’deki seyrini veriyor.

Ağırlaşan dış kırılganlıklar, döviz krizinin hemen arifesi olan Mart 2018’de zirveye ulaştı (tablo, sütun 1). Sermaye akımları tıkandı; dış finansman yükü hafifletildi; ekonomi bir dış borç krizine sürüklenmedi. Aralık 2019 (sütun 2) sonuçları veriyor. Korona bunalımını içeren 2020’nin son (Mart-Nisan) verileri sütun 3’te yer alıyor.

Tablonun ilk satırında yıllık dolarlı GSYH verileri var. Millî gelirin dolarlı toplamını bulmak için, cari (enflasyon dahil) GSYH sayıları, o yılın ortalama dolar fiyatına bölünür. Örneğin, 2019’da dolar ortalama olarak %19,2 oranında pahalılaştı; bu oran millî gelirin cari fiyatla büyüme temposunu (%14,9’u) aştı. Sonuçta dolar cinsinden GSYH yüzde 3,6 civarında küçüldü.

Bir çevre ülkesinde millî gelirlerin ulusal para değil, dolar hesabıyla küçülmesi dünya ekonomisini yönlendiren finans sermayesinin, daha genel anlamda kapitalizmin mantığı açısından ekonominin krize girdiğini gösterir. O ülkeye para bağlamış finans çevreleri zarara uğrar; ekonominin dış yükümlükleri karşılama gücü aşınır.

Tabloda yer almayan, fakat yukarıda verdiğim 2016 ve 2017’nin dolarlı millî gelir verilerini de (aynı sırayla) hatırlatayım: Milyar dolar olarak 863,4 → 852,6… Tablodaki 2018, 2019 verileri ile 2020 öngörülerini ekleyelim. Buna göre Türkiye ekonomisi 2016’ı izleyen dört yıl içinde kesintisiz küçülmektedir. 2020’de dolarlı GSYH, 2016’daki düzeyinin %18 altına inmiş olacaktır.

Bu hesaba göre Türkiye, dünya ekonomisi içindeki konumu ve dinamikleri açısından son dört yıl boyunca kriz içindedir.

Kriz, dış yükümlülükleri hafifletti

Tabloda Türkiye’nin dış finansman yükümlülükleri, dış borç stoku, 12 ayda vadesi gelen dış borçlar, cari işlem dengesi ve banka-dışı şirketlerin döviz varlıkları ile yükümlükleri arasındaki fark (döviz açığı) başlıkları altında yer alıyor.

2018 krizi sonrasında tüm dış finansman yükümlülüklerinin dolar cinsinden hafiflediğini gözlüyoruz. Cari işlem dengesi 2019’da uzun yıllardan beri ilk kez fazla vermiş; 2020’de yeniden açığa dönmüştür. Dış borç stoku 24 ayda (Nisan 2020’ye kadar) 45 milyar dolar azalmıştır. Bu süreçte özel sektör dış borçlarının bir bölümü devlete (öncelikle kamu bankalarına) aktarılmıştır. Sonuçta dış borç stokunda kamunun payı %30’dan %37’ye çıkmıştır.

2020’nin ilk aylarında dış borçlarla ilgili yükümlülükler dolar olarak düşmekte; millî gelirdeki payları ise artmaktadır (satır 2-5). Dolarlı GSYH daha sert bir tempoyla gerilediği için…

Özetle, Mart 2018’i izleyen iki yıllık dönem sonunda Türkiye’nin dış finansman yükümlülüklerinde hafifleme, dolarlı millî gelir daralarak gerçekleşmiştir. Türkiye ekonomisi dış dünyaya net kaynak aktarmış; bunun sonunda dolar hesabıyla millî gelir düşmüş; ülke yoksullaşmıştır.

2020’nin ilk yarısında şu soruyla karşı karşıyayız: Korona krizine karşı iç talebi canlandırmayı hedefleyen (bazıları çapaçul) önlemler, dış finansman yükümlülüklerini nasıl etkileyecek? Ekonomi küçülürken dış dünyaya net kaynak aktarımı ne kadar sürdürülebilecek?

Bir dış borç krizi gündeme gelebilir mi?

2020’de üç kritik belirsizlik

Üç olumsuz işaret, 2020’de dış finansman sorunlarının daha da ağırlaşacağı doğrultusundadır.

İlk olarak, yabancı sermaye hareketleri “eksi” seyretmektedir. Nilgün Erdem bu hesabı toparladı; Ocak-Nisan 2020’de -11,3 milyar dolarlık “net çıkış” belirledi. Aynı toplam, 12 ay öncesinde +15 milyar dolardı. Yerli ve kayıt dışı sermaye hareketleri kapsandığında da “net çıkış” geçerlidir.

İkinci olarak, 2019’da dış finansman yükünü hafifleten cari işlem fazlası 2020’de tarihe karıştı; bu yılın ilk dört ayında 13 milyar dolarlık dış açık verildi. Turizm gelirlerinde ve AB’ye dönük mal ihracatındaki gerileme, 2020 cari işlem açığını daha da tırmandıracaktır.

Üçüncü olumsuzluk, kısmen ilk iki etkenin sonucudur ve döviz hareketlerinden kaynaklanıyor. BIS istatistiklerine göre Mayıs 2020 sonunda doların fiyatı, Aralık 2019 sonunu %14,9 aşmıştır. Aynı dönemde TÜFE’nin artış yüzdesi ise 4,6’dır. Bu bulgu, 2020’de dolarlı millî gelirin, TL hesabına göre öngörülen GSYH’dan daha sert düşebileceğini göstermektedir.

Tabloda, IMF’nin 2020 millî gelirinde öngördüğü %5’lik küçülmenin dolarlı GSYH için de geçerli olacağı varsayıldı; 706,5 milyar dolarlık toplam böyle hesaplandı. Döviz fiyatları ile TÜFE endeksi arasındaki makasın açılması bu tempoda sürerse, 2020 millî geliri 706,5 milyar doların bir hayli altında gerçekleşebilir.

Bu gelişme tabloda yer alan dış finansman yüklerinin 2020’deki göreli ağırlığını artırır. Bu da, Arjantin’in bugünlerde yaşadığı türden bir dış borç krizi olasılığını akla getirir.

Korkut Boratav / SOL

Hiç yorum yok:

Yorum Gönder