'Bundan sonrasında ise devreye girecek kriz sonrası ekonomi politikalarının maliyeti dünya işçileri ve Türkiye işçi sınıfı için daha az acı olmayacak. Uzun sözün kısası, IMF dâhil, pandemi şoku sonrasının tüm senaryolarına hazırlık bugünün en acil görevi olarak önümüzde duruyor.'

Aralık ortalarında Çin’de ilk vakanın görüldüğü Covid-19’un merkez üssü Mart ayı itibariyle önce Avrupa, ardından da ABD’ye kaydı ve virüs küresel düzeyde bir salgın (pandemi) olarak nitelendi. Yazının kaleme alındığı tarihlerde tüm dünyada toplam vaka sayısı 3,2 milyonu, toplam can kaybı ise 230 bini aşmış ve pandeminin ekonomik etkisinin, 1929 Büyük Buhranı’ndan bu yana en büyük yıkıma karşılık geleceği üzerinde neredeyse genel bir mutabakat oluşmuştu.

120 binin biraz üzerinde toplam vaka sayısı ile dünya yedincisi olan Türkiye’de de büyümenin ikinci çeyrekte (Nisan-Haziran dönemi) çift haneli, yılın tamamında ise yüksek sayılabilecek tek hanelerde daralma kaydedeceği beklentileri açıklandı. “2018’deki kur şokunun ardından iyi kötü toparlanma sürecine giren Türkiye ekonomisi bu sefer de –boyutu öncekileri de çok aşan- Covid-19 dışsal şokuna maruz kalmıştı ve onun etkisiyle büyük bir durgunluğa sürüklenmekteydi, Türkiye, pandeminin etkilerine karşı neler yapabilirdi?” Ortaya konulan önermelerden birisi IMF’e gitmekti, hatta bunun bir zorunluluk olarak kendini dayatacağı da ileri sürüldü. Buna karşılık, Erdoğan ve birçok AKP kurmayının bunun söz konusu olmayacağını belirtmesiyle IMF tartışmaları da yeniden alevlendi.

Pandemiye uzanan süreçte Türkiye ekonomisi: Gerçek şuçlu ‘şoklar’ mı?

Covid-19 pandemisinin dünya ve Türkiye ekonomisine dönük etkilerinin küçümsenmesi elbette söz konusu değil, en nihayetinde küresel ölçekte milyonlarca emekçinin üretim süreçlerinden kopup izolasyon koşullarına çekildiği bir durum söz konusu. Ancak genel olarak bir şokun boyutu kadar şokun nasıl-hangi koşullarda karşılandığı da bir o kadar önemli. Ana akım iktisadın buyurduğu şekliyle, kapitalizmin yaşadığı tıkanıklıkları/krizleri yalnızca negatif dışsal şoklar ya da yanlış ekonomi politikaları ile açıklama eğiliminde değilsek, kapitalizmin işleyiş yasaları ve bu yasalar gereği kaçamayacağı kriz dinamikleri de üzerinden atlanamayacak parametreler olarak önümüze çıkıyor.

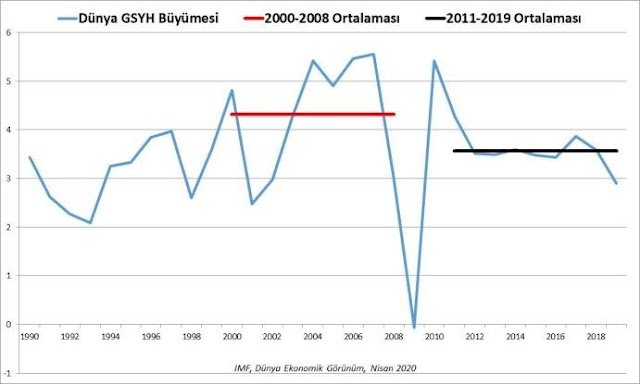

Bu bağlamda, küresel kriz sonrası saçılan trilyonlarca dolar likidite ve az gelişmiş kapitalist ülkelerin daha fazla sistem içine çekilmesinin yarattığı yeni kâr olanaklarıyla zaman kazanılmış olsa da bunun temelde yatan kriz dinamiklerini bastırmaktan öteye gidemediği ve dünya kapitalizminin pandemiyi, kendisini iyiden iyiye hissettiren bir sıkışmayla beraber karşıladığı görüşündeyiz. Dünya üretimindeki büyüme, kriz öncesi ortalamaların belirgin şekilde altındadır ve yavaşlama 2019 itibariyle ivme artırmıştır. Kâr oranlarındaki aşağı yönlü eğilim tersine çevrilememekte, buna bağlı olarak sabit sermaye yatırımları zayıf seyretmektedir. Tarihi yüksek seviyelerdeki borçluluk seviyelerine bağlı olarak merkez bankalarının saçtığı likidite, tıkanan kredi kanallarını açıp istenen oranda bir talep genişlemesini sağlayamamakta, aksine finansal piyasalarda yeni şişkinlikler yaratmaktadır. Bu sıkışma, doğal olarak, kabaca 2000’lerin başından bu yana uygulanagelen ve AKP ile somutlanan ekonomi politikaları için de şüphesiz geçerlidir.

Dolayısıyla, en sonda söylenmesi gerekeni başta söylemek gerekirse, yapılacak en büyük yanlışlardan birisi pandemi şokunun Türkiye ekonomisinde bir ekonomik krizi tetiklemekte olduğu sonucuna varmaktır. Doğrusu, önceki benzer başlıklarda da olduğu gibi (15 Temmuz, rahip Brunson krizi vb.) hâlihazırda kabaca en az 4 yıla uzanan bir yapısal kriz halinin, pandeminin yarattığı büyük şokla beraber yepyeni bir aşamaya ulaştığıdır. IMF tartışmalarını da sorunun bu yapısal boyutundan bağımsız ele almak mümkün değil. Dolayısıyla, yazıyı bir miktar uzatmak riskiyle de beraber, Türkiye ekonomisinin pandemiye kadar uzanan son 3-4 yılını özetlemekte yarar gördük.

2016-2018 ortasına kadarki dönem: Darbe şokundan Brunson şokuna…

AKP döneminde büyümenin başat unsurlarından biri haline gelen inşaat sektörü ile başlayalım. 2015 ortası itibariyle Türkiye’de yeni konut fiyatlarının artış hızı zirve seviyelere ulaştıktan sonra yönünü uzun bir süre aşağı çevirdi, hatta 2018 yılının başı ile 2019 yıl sonuna kadar olan dönemde yeni konut fiyatları reel bazda (enflasyon dikkate alındığında) düştü. Kredi faizlerindeki artış eğilimi, fiyat artışlarının zayıflayacağı beklentisi ve kurlarda yaşanan yükselişin döviz mevduatı gibi alternatif yatırım alanlarını ön plana çıkarmasıyla konut talebinde de yavaşlama başladı. Talepte yaşanan düşüşse, konut arz fazlasının artmasına ve bir yerde fiyatların daha da düşmesine neden oldu. Özetle, bir fasit daire şeklini alan süreç, (artan maliyetler ve yüksek borçluluk gibi) arz yönlü birçok etkenle de beraber- inşaat sektörü ve ona dayalı birikim rejiminin yaşamakta olduğu krizi derinleştirdi.

Şüphesiz daha kritik bir alan olan, imalat sanayi üretimi ise 2016 başları itibariyle yataylaşma işaretleri göstermeye başlamıştı, yazıda bahsettiğimiz şoklardan biri olan 15 Temmuz darbe girişimi1 ile bu eğilim belirgin bir şekilde hızlandı. İmalat sanayi ciro endekslerinin seyri benzer bir tablo sunuyor. Ciroların 2015 sonlarına doğru yataylaşma eğilimine girdiği, 15 Temmuz’la beraber kısa süreli sert bir gerileme gösterdikten sonra, hükümetin aldığı ‘olağanüstü önlemler’ ile 15 Temmuz sonrası hızlı bir yükseliş trendine girdiğini görüyoruz.

Bunların yanında mevcut dönemdeki kârlılığın ve geleceğe dönük kârlılık beklentilerinin önemli bir işareti olan makine ve teçhizat yatırımlarının2 seyri de sistemdeki sıkışmanın 15 Temmuz’un çok öncesinde başladığına, darbe girişimini takip eden dönemde bu eğilimin hız kazandığına ve darbe sonrası yatırım düzeyi trendinin nerdeyse bütünüyle yatay seyrettiğine işaret ediyor. Benzer şekilde 15 Temmuz şokunun çok çok öncesinde, Türkiye’de toplam sanayi içerisinde faaliyet yürüten ilk 1000 büyük işletmenin yatırım eğilimlerinde,3 dönen varlıkların payını artırıp, daha nakitte durma ve sabit sermaye yatırımlarından kaçınma eğiliminin öne çıktığı, yine bunun da 15 Temmuz -ve ileride değineceğimiz- Rahip Brunson şoklarıyla derinleştiği görülüyor.4

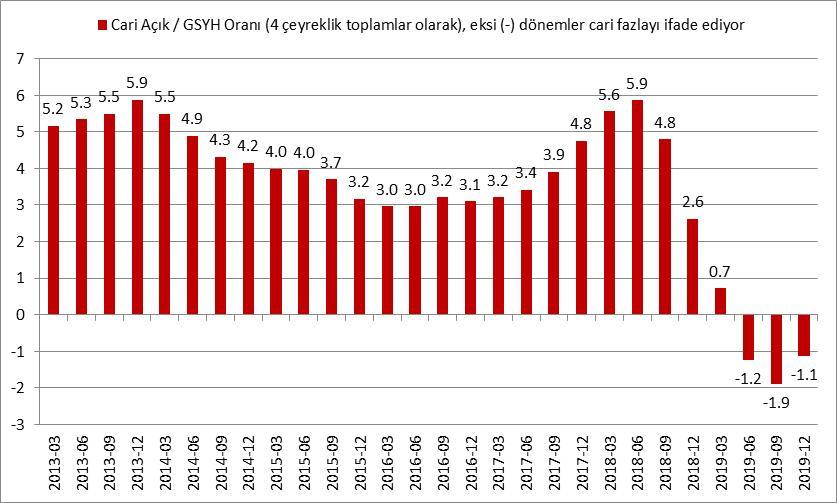

AKP iktidarı imalat sanayindeki yavaşlama ile inşaatta yaşanan sıkışmaya çok büyük bir kredi enjeksiyonu (kredi garanti fonu-KGF-) ile yanıt verdi. Bunun (ve dünya ekonomisinde yaşanan eş anlı bir hızlanmanın) sonucu olarak imalat sanayi üretimi 2017 yılı boyunca trend üstü bir performans sergiledi. Ancak kredi furyasının sağladığı yakıtın azalmasının bir neticesi olarak, 2018 sene başında süreç yerini yeni bir yavaşlamaya bıraktı. Sistemin kapasitesinin çok üzerinde bir aktiviteye zorlanması ise ekonominin yapısal dengelerinde belirgin bozulmaları da beraberinde getirdi. 2017 sonu itibariyle milli gelire oranla cari açık %6 civarına, sistemdeki toplam kredi hacmi %70 civarına ulaşmış; dış borcun milli gelire oranı 2001 krizi sonrası ilk kez %50 eşiğini aşmıştı. 2018’in ilk yarısında ise büyümede yavaşlama gözle görünür hale gelmiş; yıllık tüketici enflasyonu %15 bandının üzerine çıkmıştı.

10 Ağustos 2018 günü doruk noktasına ulaşan Rahip Brunson krizinin finansal piyasalarda yarattığı fırtınayla beraber de Türkiye’nin ekonomik krizi yeni bir aşamaya geçmiş oldu.

2018-2020: Rahip Brunson şokundan pandemiye…

Ağustos krizinin finansal piyasalarda yarattığı yıkımın faturası çok gecikmeksizin reel göstergelere de yansıdı. Dolar/TL kuru şoku takip eden iki ayda kabaca %20 yükseliş sergilerken; bundan kaynaklı maliyet baskılarıyla yıllık üretici enflasyonu çok kısa sürede %45, tüketici enflasyonu ise %25’lere yükseldi. Artan maliyetler ve aşınan harcanabilir gelir karşında bıçak gibi kesilen ithalat ile tüketim ve daralan kredi hacmiyle beraber ekonomi resesyona sürüklendi, işsizlik oranlarında 2009 krizinde gelinen seviyeler geride bırakıldı.

AKP iktidarının Brunson şoku karşısında attığı adımlar da öncekilerle büyük oranda benzerlik taşıyordu. İktidar, yaşanan şok karşısında kredi hacmini ve mali harcamaları artırarak büyümenin devam etmesini ve döviz kurlarını mümkün olduğunca belirli bir seviyede stabil kılmayı temel öncelikler olarak belirledi. Ancak kredi büyümesi açısından -2017 KGF döneminde yaratılan kredi patlamasından ötürü- gelinen noktada o denli yeni bir kaynağın yaratılmasının güçlüğü ile genel faiz seviyelerinin yüksekliği, arz ve talep kaynaklı iki büyük engel olarak ortada duruyordu. Nitekim kredi büyümesinde 2019’un son 3 aylık dönemine kadar belirgin bir yükseliş pek de mümkün olmadı. Mali harcamaların artırılmasında da durum pek parlak değildi ve ekonomik-siyasi birçok parametre lira üzerindeki baskıyı artırıyordu. Bu nedenle, 2017 döneminden farklı olarak AKP iktidarının kredi büyümesinde süreklilik, mali tarafta yeterli alanı yaratmak ve döviz kurlarını dengelemek adına giderek sistemin temellerini de zorlayacak müdahaleleri sahneye çıkmaya başladı.

Kredi tarafında, kamu bankaları yine öne sürüldü, daha da önemlisi neo-liberal doktrinin amentülerinden biri olan 'Merkez Bankası bağımsızlığı'ndan geriye kalanlar da bütünüyle bir kenara atıldı; dönemin TCMB Başkanı ve çok sayıda yüksek mevkili bürokrat kovuldu ve astronomik faiz indirimleriyle kredi faiz oranlarının düşmesinin ve kredi talebinin canlandırılmasının önü açıldı.

Mali tarafta, merkez bankasının önce Hazine’ye kâr aktarımları erkene alındı, ardından da ihtiyaç akçesinin yine Hazine’ye devri gerçekleştirildi. Bu iki kalemde 2019 yılı içerisinde toplamda 80 milyar lira, yani milli gelirin %3,5’ine denk gelen bir kaynak Hazine’nin kullanımına sunuldu.

Döviz kurları tarafında ise AKP, yurtiçindeki aktörlerin yurtdışı aktörlerle gerçekleştirdiği swap (takas) işlemlerine kademeli olarak sınırlama getirdi. Daha da önemlisi Merkez Bankası rezervleri kullanılarak, kamu bankaları piyasaya yüklü miktarda döviz satışı gerçekleştirdi ve bu şekilde kurlardaki yükseliş sınırlandırılmaya çalışıldı. Bu bahiste son 15 ayda TCMB net rezervlerinde yaratılan erozyonun 65 milyar doların biraz üzerinde olduğu ifade ediliyor.

Pandeminin öngününde Türkiye ekonomisi:

Büyük oranda ABD Merkez Bankası'nın attığı adımlarla beraber 2019 boyunca iyileşen küresel likidite koşulları ve içeride ise tüm imkânların zorlanmasına rağmen ekonomi, yılı oldukça zayıf bir büyüme ile kapatabildi. 2019 yılı bittiğinde, enflasyon çift hanelerde kalıcılığını çok büyük oranda sürdürmüş; Merkez Bankası’ndan yapılan transferler vb. tek seferlik gelirler dışarıda bırakıldığında yıllık bütçe açığının milli gelire oranı %5’e, rekor bir artış sergilemişti. Buna rağmen büyüme %0,9 ile 2009 krizi sonrasında en düşük seviyesine geriledi ve işsizlik oranlarında kayda değer bir iyileşme sağlanamadı.

Özetle, Covid-19 sarsıntısına maruz kalmadan, büyümesi çok büyük oranda yeni kredi arzına dayanan ekonomi; yeni kredi yaratmakta zorlanır hale gelmiştir. Emekçiler ve işletmelerin mevcut borçluluk seviyeleri ise ilave borçlanma için çok büyük bir alan tanımamaktadır. Özellikle enerji ve inşaat gibi bir dizi sektörün batık borçlarının gölgesi finans sermayesinin üzerine çoktan düşmüştür. Borçlanmanın yüksek seyrettiği dönemde kaynaklar, ‘üretim araçlarının üretimi’nden ziyade; (başta inşaat olmak üzere) üretken olmayan yatırımların finansmanında kullanılmış, bu şekilde birim kredinin gelecekte milli gelir yaratma kapasitesi kadük bırakılarak uzun vadeli büyüme dinamikleri zayıflatılmıştır. Büyümeyi ve özellikle 2009 krizi sonrası istihdamı büyük oranda sürükleyen inşaat furyası geri dönüşsüz biçimde geride kalmış, bütün çaba, mevcut konut arz fazlasının 2-3 yıldan kısa olmayan bir sürede eritilebilmesine yöneltilmiştir.

Dolayısıyla görünen, AKP ile özdeşleşen birikim rejiminin çok ciddi bir tıkanma yaşadığıdır. Bu anlamda sıkça tekrarlanan, son 4 yılda Türkiye ekonomisinin bir dizi şok nedeniyle türbülanslar yaşadığı önermesi bütünüyle gerçek dışıdır. Süreç içerisinde yaşanan şokların, yalnızca yaşanan tıkanıklığı hızlandırıcı ve derinleştirici rolü söz konusudur. Sorun yapısaldır. AKP iktidarı, birikim rejiminin yaşadığı tıkanmayı, zaman kazandırıcı önlemlerle aşmaya çalışmakta; kazanılan zamanın ardından bu önlemlerin artırdığı kırılganlıklar da bir sonraki sıkışmanın şiddetini artıran bir diğer faktör rolü oynamaktadır. Bu anlamda pandemiye kadar uzanan son 4 yılın gerçekliği, pandeminin ekonomide yaratacağı yıkımın boyutu ve hâlihazırda alevlenen IMF tartışmalarını anlamak için de kritik önemdedir.

Pandeminin Ekonomik Etkisi: İlk Hasar Tespiti

Ekonomik aktivitenin önemli göstergelerinden biri olan elektrik tüketiminde 12 Mart-28 Nisan tarihleri arası 2019’un aynı zaman aralığına göre %13 civarı düşüş var. 27 Mart ve 24 Nisan’ı kapsayan 4 haftada banka ve kredi kartıyla yapılan ortalama tüketim harcamalarında, ilk vakanın ilan edildiği 11 Mart’ı önceleyen 4 haftanın (14 Şubat – 6 Mart) ortalamasına göre %30 civarı bir kayıp söz konusu. Türkiye İhracatçılar Meclisi ise Mart ayındaki yıllık %18’in ardından, Nisan ayının ilk yarısında toplam ihracatta yıllık %40’a yakın bir daralma yaşandığını belirtiyor, Nisan ayının ikinci yarısında anlamlı bir düzelme yaşanacağına dair bir emare de olmadığına göre ihracat kayıpları yıllık %40’lar düzeyinde bir patikada ilerliyor. İmalat sanayi ve hizmet sektörüne dönük öncü göstergeler aktivitede şiddetli yavaşlamaya işaret ederken, iş hacmi ve yeni siparişler gibi kalemler yavaşlamanın takip eden aylarda daha da derinleşeceğini gösteriyor. Rakamlara boğmadan, sonuca gelecek olursak; göstergeler Türkiye ekonomisinin yılın ikinci çeyreğinde (Nisan-Mayıs-Haziran) yıllık bazda çift haneli bir daralma yaşayacağı tahminlerini doğruluyor; yılın tamamında ise IMF’nin %5’lik daralma beklentisinin pandeminin seyrine ilişkin ani ve olumlu gelişme olmaması durumunda bir alt sınır teşkil etmesi şaşırtıcı olmayacaktır.

Ödemeler Dengesi Krizi giderek artan bir ihtimal halini almaktadır

Türkiye kapitalizmi, dış âlemle girdiği ilişkilerde net döviz açığı veren bir yapıya sahiptir, diğer bir deyişle, Türkiye’de kapitalist üretimin devamı, kronik şekilde döviz ihtiyacını doğurmaktadır. Genel olarak bakıldığında, mal ihracatı; turizm gelirleri ile dış âlemle yapılan mevduat trafiği ve çeşitli borçlanma kalemleri (portföy, kredi vs.) ana döviz kaynaklarını oluşturmaktadır. Finansman sıkıntısının yaşanması döviz kurları üzerinde yukarı yönlü baskı yaratmakta, baskının şiddetlenmesi ödemeler dengesi-döviz krizlerini tetikleyebilmektedir.

Mevcut duruma bakacak olursak; ihracat tarafındaki tabloya yukarıda değindik, yıllık %40’larla ifade edilen azalışlar söz konusu. Turizm sektörü bu yıl için kapanmıştır. Hizmet sektörünün yapısal özellikleri (imalat sanayinin aksine ertelenen talebin devreye girmesi gibi faktörlerin olmaması) ve pandemi sonrası yığınların psikolojik tahribatının da etkisiyle toparlanmanın da en az birkaç yıla yayılması söz konusudur. Yani Türkiye’nin iki ana döviz kaynağında mevcut ve ileriye dönük durum hiç de parlak değildir. Borçlanma tarafına bakacak olursak; pandeminin yarattığı sermaye çıkışları pek çok bağımlı kapitalist ülkede olduğu gibi Türkiye’de de şiddetlidir. IMF, Nisan ortasında yayınlanan Finansal İstikrar Raporu’nda 21 Ocak sonrası ‘gelişmekte olan piyasalardan’ yaşanan portföy çıkışlarının 100 milyar doları aştığını ve bunun 2008-9 krizinin belirgin derecede üzerinde olduğunu not ediyor. Türkiye’de ise 2020’nin başından 24 Nisan ile biten haftaya kadar geçen sürede hisse senedi ve devlet borçlanma kağıtları piyasalarından toplamda 8,1 milyar doları bulan bir sermaye çıkışı yaşandı.

Uzun vadeli döviz kredilerinde ise bankacılık ve bankacılık dışı özel sektör bırakın kayda değer borçlanma ile kaynak yaratımını, uzun bir müddettir borç ödeyicisi konumunda. Özellikle bankacılık sektörünün bu taraftaki eğilimi -şüphesiz küresel koşulların etkisi de olmakla beraber- Türkiye ekonomisinin seyrine dönük ‘güven algısı’ açısından da önemli bir gösterge.

Türkiye’nin hâlihazırda önümüzdeki bir yıl içinde 170 milyar dolara yakın dış borç ödemesi5 bulunmaktadır. 24 Nisan tarihi itibariyle merkez bankasının brüt döviz rezervleri bunun ancak yarısını karşılamaya muktedirdir. Tek olumlu tarafsa pandeminin ithalatta yaratacağı çöküş ve ekonomik daralma dolayısıyla yılın sınırlı bir cari fazlayla kapatılabileceği ihtimalidir. Bunlara ek olarak TCMB’nin 31 Mart itibariyle başlattığı bilanço genişletmesi, lira üzerindeki aşağı yönlü baskıyı da artırmaktadır.

Tüm bunların etkisiyle dolar/TL kuru yılın başından bu yana %15’in biraz üzerinde yükseliş kaydetmiştir. Bu hem Rahip Brunson şokunda (Temmuz-Eylül aralığı) yaşanan %20’lik yükselişin; hem de Rusya, Meksika, Brezilya gibi benzer kategorilerdeki kapitalist ülkelerin para birimlerinin yaşadığı gerilemenin altında. Ancak bu çok da bir iyimserlik sunmuyor: Birincisi Türkiye bir petrol/emtia ihracatçısı değildir ve petrol/emtia fiyatlarındaki çöküşün yukarıda sayılan ülkeler gibi doğrudan mağduru olmamıştır. İkincisi merkez bankası rezervlerinden kamu bankaları aracılığıyla yapılan yüklü döviz satışları kurdaki yükselişi ancak ve ancak bu seviyelerde sınırlayabilmiştir, sadece 15 Nisan günü yaşanan kur yükselişi esnasında Bloomberg, Türk kamu bankalarının 1 ila 1,5 milyar dolar satış yaptığı haberini geçiyordu.

Özetle, azalan döviz gelirleri ile devam eden sermaye çıkışları ve emperyalist ülke merkez bankalarının attığı adımlardan hâlihazırda Türkiye’nin çeşitli nedenlerle yararlanamıyor oluşu; bir döviz krizinin de giderek büyüyen bir risk olarak belirginleşmesi anlamına geliyor ve IMF tartışmaları da burada devreye giriyor.

AKP’nin beklentileri ve IMF tutumu

Pandeminin Türkiye’de ulaşacağı yaygınlık düzeyi ve ekonomik etkisine ilişkin ilk fikirler oluşmaya başladığı anda; ana akım iktisat çevreleri krize dönük ilk politika tepkileri üzerine birbiri ardınca reçeteler hazırladı. Bunlar içerisinde Merkez Bankası’nın ‘para basması’ndan, hanehalkına gelir transferlerinde bulunulmasına kadar uzanan bir dizi öneri yer aldı. Ancak iş Türkiye’nin dış finansman yani döviz ihtiyacını nasıl karşılayacağına geldiğinde, birçok isim dolaylı ve doğrudan, bir IMF programının zaruret olduğunu dile getirdi. IMF Başkanı Kristalina Georgieva’nın 9 Nisan’da “Türkiye dahil, tüm üye ülkelerle yapıcı temaslarımız sürmektedir” açıklamasıyla da IMF tartışmaları iyiden iyiye hız kazandı. Ancak yukarıda da değindiğimiz gibi AKP kurmayları iddiaları süratle reddettiler.

Peki, AKP’yi IMF ile masaya oturmaktan bu kadar korkutan ne? Liberal kalemler bunu Erdoğan ve genel olarak AKP’nin giderek daha batı düşmanı/karşıtı bir eksene kaymasıyla açıklıyorlar. Bu yaklaşımı değerlendirme gereği duymuyor, geçiyoruz. Bunun yanında ne olası bir IMF programında yer alacak ‘acı reçetenin’ –yani çalışma kanunundan, emeklilik sistemine, sosyal güvenliğin diğer tüm alanlarına kadar uygulanacak politikaların- emekçi sınıflar üzerinde yaratacağı etkilerin sonucu oluşacak oy/taban kaybı endişesinin, ne de IMF’e dönük geçmiş söylemlerinin ardından Erdoğan’ın ‘seçmen gözünde’ geri adım atıyor görüntüsü vermesinden duyulan çekincenin geçerli nedenler olduğu görüşündeyiz. İkincisinden başlayacak olursak, geride bıraktığımız yıllar AKP’nin hayatta kalma güdüleri ve bunun için sergilediği ilkesizlik örnekleriyle dolu. Mavi Marmara’dan barış sürecine ve FETÖ’ye kadar her türlü ani dönüşü yapabilecek bir pragmatizmden bahsediyoruz. Diğer yandan bu yaklaşım, son yıllarda bir türlü moda halini alan ve politik aktörleri sınıfsal aidiyetlerinden, politik gelişmeleri de iktisadi temellerinden kopartıp, psikolojik parametlerle açıklama garipliğinin bir örneğini teşkil ediyor. İlk önermeye dönecek olursak; Orta Vadeli Programlar, son 2 yılda verilen adıyla Yeni Ekonomik Program’larında (YEP) AKP, kendi ‘IMF’siz IMF programı’nı zaten ortaya koyuyor. 2020-2022 yıllarını kapsayan son YEP’te kıdem tazminatı ve emeklilik sistemi, çalışma rejiminin esnekleştirilmesi, burjuvazinin batık borçlarının belirli bir program dâhilinde emekçi halka fatura edilmesi vb. birçok başlıkta ortaya konan yol haritası IMF reçetelerini aratır nitelikte.

Biz, altta yatan nedenin, yukarıda da değindiğimiz gibi, birikim rejimindeki tıkanma, AKP’nin buna karşı uyguladığı palyatif önlemler ve yine AKP’nin kısa ve orta-uzun vadeli beklentileriyle ilgili olduğu görüşündeyiz. Küresel ekonomideki değişimler ve Türkiye kapitalizminin kendi dinamikleri; dışarıdan sermaye girişleri --> kredi genişlemesi --> yüksek özel tüketim harcamaları ve mega projeler ile gayrimenkul fiyatlarındaki yüksek artışın süreceği beklentisinin stimule ettiği inşaat aktivitesi şeklinde kabaca özetlenebilecek modelin artık sürdürülemez olduğu gerçeğini dayatmaktadır. AKP’nin tıkanmış rejimi sürdürmekteki ısrarı ise küresel sermaye açısından Türkiye ekonomisini ‘tekinsiz yer’ durumuna sokmaktadır.

Uluslararası sermaye, yatırım yaptığı bağımlı ekonomilerde GSYH büyümesi ister; bu, borcun geri ödenmesinin sigortasıdır. Ancak sermaye büyümenin ‘sürdürülebilir’ olmasını da ister, bu daha da önemli bir sigortadır. Sermaye, enflasyonda belirlenen hedefler etrafında stabil bir seyir ister; bu, elde edeceği getirinin çok kısa sürede reel olarak sıfırlanmamasının da bir garantisidir ve sermaye ülkenin parasal otoritesinin –merkez bankasının- ne karar vereceğini önceden üç aşağı beş yukarı bilebilmek ister, listeyi uzatmak mümkün. Dolayısıyla, AKP’nin asıl korkularının, olası bir stand-by anlaşmasında yer alacak emek karşıtı maddelerden ziyade, kamu ihale kanunu, kamu-özel-işbirliği projeleri ve diğer bütçe-dışı harcamalar yani genel olarak para ve maliye politikaları başlıklarında alacağı talimatlar olduğu görüşündeyiz. Hâlihazırda yaşanan tıkanmada, AKP’yi AKP yapan Devlet-Parti-Sermaye ilişkiler ağına atılacak neşterin AKP açısından kestirilemez sonuçları bulunmaktadır. Tüm yıkıcı sonuçlarına karşın, Kanal İstanbul’dan geri adım atamayacak bir yapıdan bahsediyoruz.

Peki bu gerekçelerle de olsa; AKP’yi mevcut kriz koşullarında cesaretlendiren nedir? Yukarıda da belirttiğimiz gibi, biz bunun, AKP’nin orta-uzun ve kısa vadeli bekleyişleriyle ilgili olduğu görüşündeyiz. Bu yazının sınırlarını aşmakla birlikte, daha uzun vadede AKP, küresel ekonomik sistemdeki sıkışmayı da sezmektedir. Bunun siyasal düzlemde Trump iktidarı, İngiltere’nin Avrupa Birliği’nden ayrılması, kıta Avrupa’sında faşist partilerin güçlenmesine kadar bir bizi siyasal yansımalarını gözlemlemekte ve ‘eskinin ölmekte olduğu, yeninin de daha doğmadığı’ koşullarda kendisini belki uzun yıllar sürecek bir stand-by anlaşmasıyla bağlamak, küresel sıkışmadan kaynaklı oluşan boşluğun tanıdığı hareket alanını kaybetmek istememektedir. Bu aynı zamanda dış politika tercihlerinden de yabancı olmadığımız bir yaklaşım.

Bir parantez açmak gerekirse, bu hareket alanı AKP için içeride de tartışmasız bir öneme sahiptir. Özellikle sıkışmanın kendisini iyiden iyiye hissettirdiği dönemlerde, sermayenin çeşitli katmanları arasındaki gerilim yoğunlaşmakta, bu gerilimde AKP, bahsi geçen hareket alanının avantajını kullanmaktadır. BDDK’nın yakınlarda yürürlüğe koyduğu Aktif Rasyosu kararı6 bunun tipik bir örneği. İçeride mevduat büyümesi istenilen düzeylerde değildir, olması da mümkün değildir, dışarıdan borçlanmanın da maliyeti artmıştır, yani yeni kredi temini için kaynak problemi söz konusudur. Genel faiz seviyesi iradi bir zorlama ile aşağı indirildiği için uzun olmayan bir vadede (Türkiye ekonomisinin tipik döngüleri gereği)7 faizlerin yeniden ve sert şekilde yükseleceği beklentisi hâkimdir. Bu beklenti altında, mevcut düşük faizlerle yüksek hacimde uzun vadeli ticari kredi arzı, -mevduatların ağırlıkla kısa vadeli oluşundan ötürü- bankacılık sektörü için ilerleyen dönemlerde ciddi kâr kaybı anlamına gelmektedir. Verilecek kredilerin ödeneceği garantisi de hiç olmadığı kadar düşüktür. Özetle, bu koşullarda bankacılık sistemi, özellikle ticari kredi arzı tarafında gönülsüzdür. Bunun karşısında ise burjuvazinin, üretimi çok büyük oranda lira cinsi kredi arzının sürekliliğine ve düşük faizlere bağımlı, finans sermayesi ile bütünleşmemiş kesimleri AKP’yi kredi kanallarını açması konusunda zorlamaktadır. Bu, burjuvazinin finans sermayesi ile bütünleşmiş geleneksel kesimi ile ciddi bir gerilimi ifade etmektedir. Çok uzun süredir, kamu bankalarını ilki lehine öne süren AKP, BDDK’nın son kararıyla, biriken gerilime burjuvazinin finans sermayesi ile bütünlenmiş geleneksel kesimi aleyhinde neşter atmıştır. Atılan adımın diğer birçoğuyla beraber, IMF’nin bir sonraki misyon raporunda ‘kurumların bağımsızlığı’ başta olmak üzere listelenecek eleştiriler arasında yer alacağına ise şüphe yok.

Bu anlamda, AKP’nin bahsi geçen hareket alanını muhafaza etme kaygısını ve ekonomideki buna benzer adımlarını sadece “sınıfsal karakterinden arındırılmış bir partinin, hatta -tuhaf şekilde solda da moda olmaya başlayan kavramla- “tek adam rejiminin” iktidarda kalma mücadelesi çerçevesinden okumak da ciddi bir hatadır. AKP, sermayenin partisidir ve sermayenin çıkarlarından olduğu gibi, çeşitli sermayeler arasındaki gerilim ve çatışmalardan da azade değildir.

Ancak yine de ufku dar Türkiye burjuvazisinin, AKP’nin bu eğilimine temelden bir karşıtlık içerisinde olmadığını da söylemek gerekir. Evet, yukarıda da değindiğimiz gibi, para ve maliye politikaları, diğer deyişle, bütçe ve bütçe-dışı harcamalarda pastanın dağıtımından, faiz-kur-enflasyon ve büyümenin seyrini belirleyecek politikalara; uluslararası sermaye ve IMF başta, onun kurumlarıyla ilişkilere kadar ciddi ve biriken gerilimler söz konusudur.

Ancak nihayetinde sermayenin ortak çıkarları, biriken gerilimlere galebe çalmaktadır. AKP, iyi kötü hâlâ burjuvaziye susturulmuş bir işçi sınıfı sunmaktadır, en son pandemi örneğinde de gördüğümüz gibi, ücretsiz izne çıkarma başta olmak üzere bir dizi başka kritik başlıkta maharetini ortaya koymuştur; TİSK’in talepler listesi, adeta hükümet planı olarak hayata geçirilmiştir. Kıta Avrupası dışında yeni ihracat pazarları bulmak konusunda diğer sistem partileriyle kıyaslanamayacak bir becerisi söz konusudur, AKP’nin yukarıda ayrıntılandırmaya çalıştığımız palyatif önlemleri kısa vadede burjuvaziye az kârlılık sağlamamaktadır ve bununla beraber siyasal İslam’ın fetihçilik, büyüklük metaforlarıyla da beslenen savunma sanayindeki eğilimler yeni fırsatları müjdelemektedir.

AKP’nin kısa vadeli beklentileri de yukarıda çerçevesini çizdiğimiz daha uzun vadeli eğilimle paralellik taşımakta ve daha çok pandemi gündeminin bir sonucu olarak ortaya çıkmaktadır. Buna göre pandemi uzak olmayan bir vadede sönümlenecektir. Bu uzun olmayan zaman zarfı için uzun süreli bir IMF stand-by anlaşmasının bağlayıcılığı altına girmemeli; sistemin döviz ihtiyacı Fed, olmazsa diğer G-20 merkez bankalarıyla kurulacak swap hatlarıyla karşılanmalıdır. Salgın sönümlendikten sonra Türkiye ekonomisi, pandemi süresince dünyaya saçılan likidite ve petrol fiyatlarındaki çöküşün desteğiyle yeniden uçuşa geçecek, daha orta vadede ise pandemiden aldıkları dersle Batının gelişkin kapitalist ekonomileri üretim birimlerini Çin’den daha yakın coğrafyalara çekecek ve Türkiye’nin tedarik zincirlerinde önemi belirgin şekilde artacaktır.

Büyüyen bir risk olarak ödemeler dengesi krizinden bahsedilirken, AKP’nin bu kısa vadeli beklentileri gerçekçi mi?

Pandeminin Türkiye kadar dünya kapitalizmi açısından da yaratacağı yıkımın şiddeti halen belirsizdir. Bu anlamda, tedarik zincirlerinden, ABD başta, birçok emperyalist merkezde süregiden devlet ve sermaye içi çatışmalardan pandemi sonrası koşullarda hangi eğilimin galebe çalarak çıkacağına kadar tüm başlıklarda belirsizlik söz konusudur. Dolayısıyla AKP’nin uzun vadeli bekleyişlerinin sonuçları hakkında kestirimde bulunmak şu aşamada doğru değil.

Kısa vadede ise; pandeminin seyri, buna bağlı olarak da Türkiye ve benzeri ülkelere sermaye hareketlerinin yönü, AKP’nin, IMF stand-by anlaşmasına alternatif olarak kısa vadeli dolar finansmanı aranışlarının akıbeti ve en nihayetinde ödemeler dengesi krizi riskinin alacağı boyut belirleyici olacaktır. En kötü senaryoda, kapitalist üretimin pandemi öncesi seviyelere dönmesinin gecikmesi; bağımlı kapitalist ülkelerde sermaye çıkışlarının artarak devam etmesi ve AKP’nin kısa vadeli dolar finansmanı bulamaması, AKP’yi en istemediği seçeneğe mahkûm kılabilir; bu şüphesiz Türkiye’de siyasal iktidar şekillenişleri açısından da önemli sonuçları olabilecek bir olasılık, tüm kartların masada olacağı bir durumdur. Diğer yandan sağlık sisteminin çökmeyeceğinden bir türlü emin olan emperyalist merkezlerden bir biri ardına ekonominin ivedilikle yeniden açılması yönünde sinyaller geliyor. Üretimin kademeli olarak artması; mal ihracat ve ithalatının yeniden toparlanmaya başlaması; oluşacak atmosferle az gelişmiş kapitalist ekonomilerden sermaye çıkışlarının yavaşlaması ve belki girişlerin başlaması; Türkiye’de ekonomi yönetiminin Fed ile swap hattı8 vb. kısa vadeli dolar temin etmede muvaffak olması durumunda; AKP’nin pandemi şokunu da -önceliklerden çok çok daha ciddi ölçüde- yaralı, ama hayatta kalarak atlatması ihtimali düşük değil.

Ortada iki farklı olasılık varken, şüphesiz yazıyı, “bekleyip göreceğiz” diyerek bitirmeyeceğiz. Gelişen teknolojiyle beraber işçi sınıfının ölmekte olduğu, artı-değer, sömürü vb. kavramların çöp olmaya yüz tuttuğu gibi bir yığın safsatanın ardından, pandemi süresince gıda, temizlik malzemesi, içilebilir-kullanılabilir su, enerji ve diğer tüm yaşamsal maddelerin üretimi, yani bildiğimiz anlamda hayatın sürdürülebilirliği, salgın ve ölüm riski altında işçi sınıflarının sırtına bindi. Proletarya, yalnızca kapitalistlerin kâr hırsı yüzünden değil, bilfiil hayatın gerçek yaratıcısı olduğu için de ‘evde kal’amadı. İşçi sınıfları içerisindeki vaka ve ölüm oranları, ülke ortalamalarını kat kat aştı. Bundan sonrasında ise devreye girecek kriz sonrası ekonomi politikalarının maliyeti dünya işçileri ve Türkiye işçi sınıfı için daha az acı olmayacak. Uzun sözün kısası, IMF dâhil, pandemi şoku sonrasının tüm senaryolarına hazırlık bugünün en acil görevi olarak önümüzde duruyor.

Mehmet Tuna Doğan / SOL

- 1.Şüphesiz 15 Temmuz’un iktisadi çıktılarının ötesinde bir anlamı var. Ancak bu yazıda darbe girişiminin iktisadi süreçlere etkisi dikkate alınmaktadır.

- 2.Mevsim etkilerinden arındırılmış, zincirlenmiş hacim endeksi. Arındırma, yazarların hesaplamalarına dayanmaktadır.

- 3.İstanbul Sanayi Odası’nın kamuya açık verileri kullanılarak yazarların yaptığı hesaplamalara dayanmaktadır.

- 4.Bahsi geçen ilk 1000 firma, Türkiye’de toplam sanayi ihracatının %50’sini gerçekleştirmekte; toplam sanayi katma değeri ve sanayi istihdamınınsa yaklaşık %20’sini oluşturmaktadır.

- 5.Vadesi 1 yıla kadar olan dış borçlar ile Uzun vadeli olup ödenme vadesi 1 yıldan az kalan dış borçlar toplamı

- 6.https://www.bloomberght.com/bankacilik-sektoru-icin-bddk-hamlesi-ne-anl…

- 7.Faiz indirimleri🡪Kredi Genişlemesi🡪Ekonominin ısınması🡪Kur ve Enflasyon artışlarının hızlanması🡪Faiz artırımları🡪Ekonominin yavaşlaması🡪Kur ve Enflasyonda geri çekilme🡪Faiz indirimleri

- 8.https://www.tcmb.gov.tr/wps/wcm/connect/tr/tcmb+tr/main+menu/duyurular/…